Uma das questões mais instigantes da teoria econômica é a discussão sobre a existência de equilíbrio nos mercados

Entre os que negam peremptoriamente qualquer possibilidade de equilíbrio nos mercados o mais conhecido é o economista da Escola Austríaca Ludwig Lachmann, nascido na Alemanha, com sua sociedade caleidoscópica; entre os que tratam o equilíbrio como algo permanente — e imediato — o mais famoso é Robert Lucas, o principal mentor da chamada Escola de Expectativas Racionais; e entre os que enxergam os mercados como tendendo para o equilíbrio, mas sem que esse equilíbrio seja atingido, em razão de mudanças de circunstâncias de tempo e espaço, encontramos a maioria dos economistas austríacos, desde Carl Menger e especialmente Mises, Hayek e Kirzner. O objetivo deste paper é mostrar essas três visões, passando em revista a questão do equilíbrio.

Ludwig Lachmann e a negação do equilíbrio nos mercados

Ludwig Lachmann (1906-1990) acreditava que a Escola Austríaca havia se desviado da visão original de Menger, descurando-se de seu subjetivismo original e defendia que ela deveria ser baseada em uma perspectiva evolucionária, ou “genético-casual”, como contraponto ao equilíbrio e às hipóteses de conhecimento perfeito da economia neoclássica. Mudou-se para a Inglaterra em 1933 e foi aluno e colega de Hayek na London School of Economics, o que aumentou seu interesse pela Escola Austríaca. A LSE na época era um centro de economia famoso, que abrigava, além de Hayek, o próprio Keynes e outros economistas de renome, que viriam a se tornar keynesianos. Em 1948, se mudou para Joanesburgo, onde foi aceito como professor na Universidade de Witwatersrand e onde viveu até o fim de seus dias.

A posição de Ludwig Lachmann difere radicalmente das demais, tanto austríacas como neoclássicas: sua visão do processo de mercado representa uma forte crítica, seja ao conceito neoclássico de equilíbrio, seja à explicação alternativa de Mises, Hayek e Kirzner. Lachmann foi bastante influenciado pelo pensamento de George Lennox Sharman Shackle (1903-1992), um keynesiano ultra-subjetivista que descartava tanto o equilíbrio como a existência de qualquer tendência coordenadora no mercado. Para ele, as forças que levam os mercados a desequilíbrios merecem o mesmo tratamento que o dispensado pelos economistas às forças que promovem o equilíbrio, pelo motivo de que os processos de mercado são formados por ambas, o que implica que, de acordo com circunstâncias diferentes, umas prevaleçam sobre as outras, gerando, assim, processos com características diferentes.

A idéia central de Lachmann é que o conceito de mercado em equilíbrio deve ser inteiramente abandonado, uma vez que pressupõe que as forças “equilibradoras” ou “coordenadoras” prevaleçam sempre sobre as forças “desequilibradoras” ou “descoordenadoras”. Segundo sua visão, o mercado deve ser, portanto, interpretado como “um processo econômico, isto é, um processo em marcha, impulsionado pela diversidade de objetivos e recursos e pela divergência das expectativas, variando em um mundo de mudanças inesperadas”. Ou, como escreveu em outra ocasião, o mercado deve ser considerado como “um processo sem princípio nem fim”. Nisto, sem dúvida, ele não diferia da tendência prevalecente entre a maioria dos austríacos.

Observemos que os agentes econômicos, na concepção lachmaniana, agem em um mundo de características muito diferentes das que são normalmente consideradas: o subjetivismo radical está em um polo diametralmente oposto ao do equilíbrio geral, caracterizando-se por considerar que as variáveis são extremamente voláteis e as mudanças contínuas e incessantes. Shackle descreveu essa ordem econômica como um “processo caleidoscópico”, marcado por avalanches sucessivas de reajustes em busca de novos, precários e efêmeros “pseudoequilíbrios”.

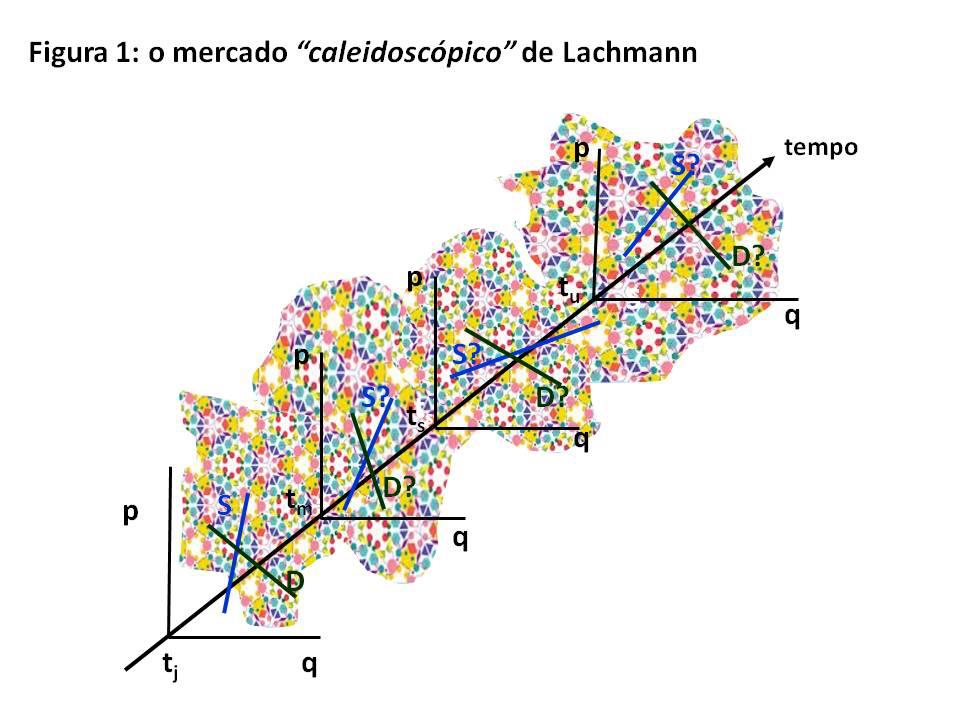

A figura 1 ilustra a evolução desse mercado caleidoscópico para um determinado bem ao longo de vários momentos do tempo, que é representado no eixo diagonal. No gráfico, p é o preço, q a quantidade, S a oferta e D a demanda pelo bem. O tempo atual é tj e tm; ts e tu representam instantes futuros ao longo do tempo. Não há como conhecer o futuro, daí os pontos de interrogação nas curvas de demanda e oferta futuras, isto é, em tm, ts e tu.

Temos, assim, duas tendências na Escola Austríaca, que refletem duas abordagens diferentes do mercado: a de Lachmann e Shackle (embora este último não possa ser considerado, a rigor, um austríaco), que encara os mercados como processos simplesmente ordenados e que não vê necessidade em se postular uma tendência ao equilíbrio para que os processos de mercado sejam inteligíveis e a de Mises, Hayek, Kirzner e a maioria dos austríacos, que enxerga os mercados como processos de coordenação, que tendem ao equilíbrio, embora não o alcancem, rechaçando tanto o extremo do equilíbrio geral quanto o do subjetivismo extremado, com base no argumento — bastante plausível — de que os indivíduos, ao atuarem nos mercados, se defrontam com circunstâncias que nem são fixas nem, tampouco, mudam incessantemente, o que lhes permite descobrir gradualmente quais as alternativas que tendem a aumentar sua utilidade, superando assim paulatinamente a limitação de seu conhecimento.

Esse às vezes denominado “fundamentalismo austríaco” (no sentido do subjetivismo levado às últimas consequências) de Lachmann era raro. Ele ressaltou a distinção de sua visão em alguns temas como o subjetivismo inerente à economia, o conhecimento imperfeito, a heterogeneidade do capital (foi um estudioso da obra de Böhm-Baverk e escreveu bastante sobre a teoria do capital), os ciclos econômicos, o individualismo metodológico e o processo de mercado, que via, tal como Shackle, como um caleidoscópio. Seu pensamento serve hoje como base de uma vertente de “subjetivismo radical” da Escola Austríaca de Economia.

Não é difícil intuir que toda a nossa discussão deverá necessariamente enfatizar a maneira como o fator tempo é incluído ou considerado em cada teoria. Para Lachmann, introduzir o tempo na análise econômica é o mesmo que introduzir sua proposição fundamental, a do desconhecimento (unknowability). Ora, ao fazer isso, ele coloca imediatamente dúvidas quanto à existência, ou pelo menos a eficácia de forças que operam ao longo do tempo para efetuar um equilíbrio intertemporal. Não podemos saber o futuro, e não temos razão para acreditar que o mercado vai se comportar como se o futuro fosse conhecido. Nós não temos nenhuma razão para acreditar que o mercado, por exemplo, de pneus de hoje é coordenado com o mercado de automóveis de amanhã.

Notemos que o conceito relevante de tempo aqui não é o de tempo newtoniano ou estático, associado a um eixo que correlaciona espaço e tempo, mas o de tempo subjetivo ou dinâmico, que significa um fluxo contínuo de novas experiências, as quais não estão no tempo, mas são o próprio tempo.

A incognoscibilidade fundamental associada com o elemento tempo fica mais fácil de ser entendida se olharmos para as expectativas dos participantes do mercado e como estes afetam o desenrolar do processo de mercado e são afetados por ele. Na microeconomia e na macroeconomia, as expectativas representam um problema sempre que acontece uma mudança em alguma condição de mercado, seja na oferta ou na demanda. Podemos deduzir que mudanças de preço e quantidades acontecerão sob as novas condições de mercado apenas apelando para a famosa suposição ceteris paribus. Mas o estado de expectativas não pode ser apreendido desta suposição. A mudança de uma condição de mercado pode causar expectativas sobre as condições futuras do mercado — e, portanto, sobre os preços futuros, que a levem a mudar novamente. Nós não podemos prever, no entanto, como estas expectativas serão formadas e reformuladas. Mudanças nas expectativas, então, não são nem uma variável exógena nem uma variável endógena.

Embora não possamos afirmar com segurança que as expectativas sejam consistentes com os preços concorrentes, podemos imaginar que sejam: o futuro não apenas é desconhecido, ele é desconhecível mas nada impede que possa ser imaginado. Se as expectativas podem ser assim consideradas, a análise usual de oferta e demanda á aplicável. Mas também podemos imaginar que as expectativas sobre um determinado preço, por exemplo, mudem e podemos supor que a mudança seja em qualquer sentido. Suponha que um aumento na oferta de pneus provoque uma queda no preço dos pneus. As expectativas de que o preço médio do pneu voltará logo a seu nível anterior fará com que a demanda de pneus aumente, pois os compradores tentarão tirar vantagem de uma oportunidade que é percebida como temporária.

Por outro lado, se as expectativas forem de que o preço dos pneus vai continuar a cair, a demanda vai diminuir, porque os compradores assim esperam para tirar proveito de uma oportunidade ainda melhor no futuro. Como Lachmann reconhece várias vezes, é possível classificar as expectativas como sendo “elásticas” ou “inelásticas” com respeito às alterações de preços, mas prever qual será o caso em uma situação particular é outro problema. Aqui devemos notar que a recomendação de Keynes de que preços e salários não podem cair em resposta ao desemprego generalizado foi baseada na suposição de que as expectativas seriam perversamente elásticas, ou seja, em um caso particular.

Sobre a questão do mercado de bens de capital de longo prazo, a visão de Lachmann está em perfeito acordo com a discussão de Keynes de expectativas de longo prazo. O preço atual de um iPhone reflete as expectativas sobre o preço do iPhone, tanto agora como no futuro. Mas o fato de que o objeto das expectativas está, em parte, no futuro distante é que é o problema, uma vez que os preços no futuro distante são inerentemente mais difíceis de serem previstos pelos participantes do mercado. Os preços atuais e as mudanças nos preços atuais podem — e muitas vezes isso acontece — proporcionar pouca ou nenhuma base para tais previsões. E, ainda, mais tempo terá que passar antes que as previsões atuais, formadas em qualquer base, posam ser demonstradas como corretas ou incorretas. Em que base alguém pode alegar que essas expectativas tendem a ser corretas e que a ação humana nos mercados ao longo do tempo com base nessas expectativas tendem a conduzir o mercado ao equilíbrio? Este é o ponto de Lachmann.

O problema das expectativas pode ser reformulado em um contexto macroeconômico simplesmente pela extrapolação dos pneus para os bens de consumo e de automóveis para bens de investimento ou de capital. Os investidores devem investir hoje, com base em suas expectativas atuais sobre os gastos de consumo em futuro relativamente distante. Essas expectativas podem ser baseadas em parte no nível atual (ou em mudanças neste) das despesas de consumo. Mas não é possível especificar como as despesas correntes são transplantadas em expectativas sobre as despesas futuras.

Podemos imaginar que uma redução nos gastos de consumo corrente seja considerada como uma indicação de que os consumidores estão poupando agora, a fim de poderem consumir mais no futuro. Tais expectativas, é claro, estimulariam os gastos de investimento atual, de modo a se produzir uma quantidade maior de bens de consumo disponíveis exatamente no tempo que os consumidores estarão dispostos a consumir mais. [Notemos que este caso é um exemplo claro da famosa Quarta Proposição de John Stuart Mill: “demanda por bens de consumo não é o mesmo que demanda por trabalho”].

Poderíamos também supor que a abstinência de gastos de consumo está servindo apenas para atingir um nível mais elevado permanentemente de saldos monetários. Se isso for corretamente refletido nas expectativas, este aumento na demanda de moeda teria apenas um efeito transitório no produto real e no consumo real. Ou poderíamos imaginar que uma redução nos gastos do consumidor é tomada como uma indicação de que os consumidores pretendem usufruir mais tempo de lazer. Se esse for o caso, as expectativas retardariam os investimentos até o ponto em que a disponibilidade de bens de consumo caísse para um nível compatível e consistente com o nível mais baixo de gastos de consumo.

Se imaginarmos que as expectativas dos investidores coincidem com as intenções dos consumidores, estaremos descartando o importante problema da coordenação intertemporal. Se considerarmos, como Keynes, que os gastos de consumo corrente são sempre o melhor indicador dos gastos de consumo futuro, estaremos assumindo a inevitabilidade da descoordenação intertemporal. Quando os consumidores consomem menos agora, a fim de poderem consumir mais no futuro, eles encontrarão, nesse futuro, uma disponibilidade menor, em vez de maior, de bens de consumo

Lachmann se abstém de afirmar alguma perversidade inerente ao processo de mercado: ele simplesmente deixa a questão sobre se podemos ou não contar com forças de equilíbrio para atingir a coordenação intertemporal em aberto, para ser considerada em algum momento futuro. Então, mesmo a afirmação de uma tendência para o equilíbrio intertemporal tem que ser qualificada e este é para Lachmann um entre outros problemas subjacentes à noção de equilíbrio.

Robert Lucas e a existência permanente de equilíbrio nos mercados

Lachmann faz uma distinção categórica entre o presente, em que os participantes do mercado sabem o suficiente para encontrar o equilíbrio em cada mercado, e o futuro, que é incognoscível. Já Robert Lucas nega essa distinção, pela maneira particular de tratar o problema das expectativas. O futuro, tanto o próximo como o distante, é considerado como se fosse analiticamente equivalente ao presente. Para Lucas, o problema da coordenação intertemporal, então, não é diferente do problema da, por exemplo, coordenação interespacial. Tempo e o espaço podem ser dimensionalmente diferentes para o físico, mas não para o economista, na visão de Lucas. Essas visões polares da distinção entre o presente e o futuro e do significado da passagem do tempo são os elementos que colocam Lachmann e Lucas em polos opostos em relação à questão das tendências ao equilíbrio nos mercados.

Na chamada “revolução das expectativas racionais”, os modelos econômicos trabalham com três hipóteses fundamentais: a primeira é que todos os agentes econômicos estão permanentemente em seus pontos “ótimos”, ou seja, os consumidores maximizando sua satisfação, os empresários os seus lucros, os poupadores o seu retorno, etc.; o segundo é que todos os preços são inteiramente flexíveis, tanto para cima como para baixo (daí os economistas da Escola de Expectativas Racionais serem conhecidos também como “novos clássicos”; e a terceira é a hipótese de que as expectativas dos agentes econômicos são racionais, o que pode ser traduzido como a suposição de que, na média, eles formulam expectativas para o período t+1 para uma variável qualquer, no final do período precedente, t, com base nas informações disponíveis neste período e, quando chega o período t+1, a esperança matemática (média) dessas expectativas se revela como correta.

Isto revolucionou a teoria econômica, especialmente a macroeconomia, a partir dos anos 70 e foi um duro golpe contra o keynesianismo, porque, com a hipótese de expectativas racionais, as políticas keynesianas de sintonia fina não produzem nenhum efeito sobre as variáveis reais, nem mesmo no curto prazo (os monetaristas acreditavam e ainda creem que no curto prazo essas políticas tinham e têm algum êxito, embora temporário e os neokeynesianos acreditam piamente que seus efeitos podem ser permanentes).

Esta conclusão de Lucas de que as políticas de expansão da demanda são ineficazes mesmo no curto prazo ficou conhecida como a proposição da invariância. Além disso, expansões na taxa de crescimento monetário também não produziriam nenhum efeito sobre a taxa de crescimento da economia, resultado conhecido como a superneutralidade da moeda.

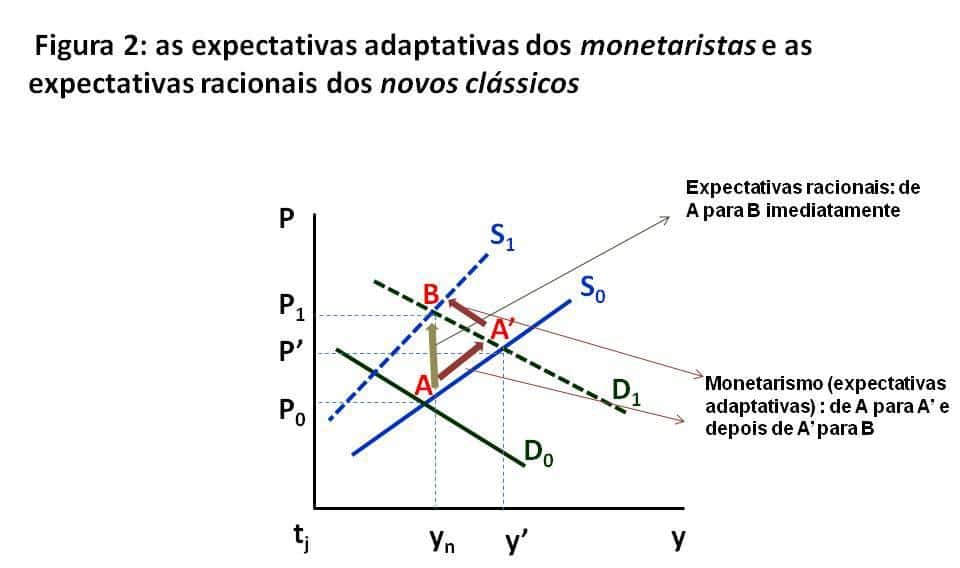

Na figura 2, podemos comparar os resultados de uma política keynesiana de expansão da demanda nos modelos de Milton Friedman e dos monetaristas (com expectativas adaptativas) com os dos modelos de expectativas racionais de Bob Lucas e dos novos clássicos. No gráfico, P representa o “nível de preços”, y o “PIB”, S a oferta “agregada” e D a demanda “agregada”; yn, por sua vez, é o nível normal ou natural do produto e admite-se que a economia esteja no ponto A, com as expectativas ajustadas e que o nível de preços seja P0. Suponhamos que o governo expanda a demanda agregada (por exemplo, emitindo moeda) de D0 para D1.

No modelo monetarista, a economia iria de A para A’, o PIB subiria de yn para y’ e os preços também subiriam de P0 para P’. O governo, transitoriamente, conseguiria aumentar o PIB. Mas, com o decorrer do tempo os agentes econômicos perceberiam que o nível de preços observado, P’, já era maior do que o esperado inicialmente, P0. Isso provocaria reajustes de custos, deslocando paulatinamente, por um processo de revisão das expectativas de preços (adaptativas, ou seja, mediante consertos nos erros do passado), a oferta agregada para a esquerda e para cima, de S0 para S1, eliminando assim o efeito positivo inicial da expansão monetária. A linha vertical que passa por yn representa, para os monetaristas a “curva de oferta agregada de longo prazo”, definida como o lugar geométrico dos pares (y, P) em que as expectativas de preços estão corretas.

Já com expectativas racionais a expansão monetária levaria imediatamente a economia do ponto A para o ponto B, porque os agentes antecipariam o resultado final da política expansionista do governo. É a proposição da invariância a que aludimos, ou seja, o produto real (y) não varia em resposta a políticas anticíclicas.

Esses modelos — tanto o de Friedman como o de Lucas — pecam essencialmente, para não nos alongarmos muito, em cinco pontos: o primeiro é que trabalham com “agregados”, algo inexistente no mundo real; o segundo é que em ambos a moeda nova “entra” na economia de maneira uniforme, como se em cada m2 do país um helicóptero do Banco Central despejasse, digamos, uma cédula de 50 reais; o terceiro é que se baseiam em uma metodologia positivista, completamente inadequada para uma ciência como a economia; o quarto é que ambos carecem de uma teoria do capital (qualquer que esta viesse a ser) e isto é fatal para sua invalidação como ferramenta que possa descrever o mundo dos negócios; e o quinto é que mudanças na oferta monetária (bem como nos gastos do governo) não afetam os preços relativos, o que é um verdadeiro absurdo em se tratando da economia real, já que a moeda nova “cai” em pontos específicos da estrutura de capital da economia e daí vai se espalhando como os círculos que se formam quando jogamos uma pedrinha em um lago.

Adotando o termo expectativas racionais, cunhado por John Muth em 1961 e o aprofundando, Robert Lucas conseguiu a mágica de trazer todo o futuro para o presente. Racionalidade, para Muth, Lucas e os que o seguiram, como Thomas Sargent e Neil Wallace, não significa a usual “transitividade das funções de preferência”, nem a ideia de comportamento intencional de estirpe austríaca (ação humana), mas ao resultado estatístico de que as expectativas são ditas racionais quando a probabilidades subjetivas na percepção dos participantes do mercado coincidem com as verdadeiras probabilidades de ocorrência dos eventos em estudo.

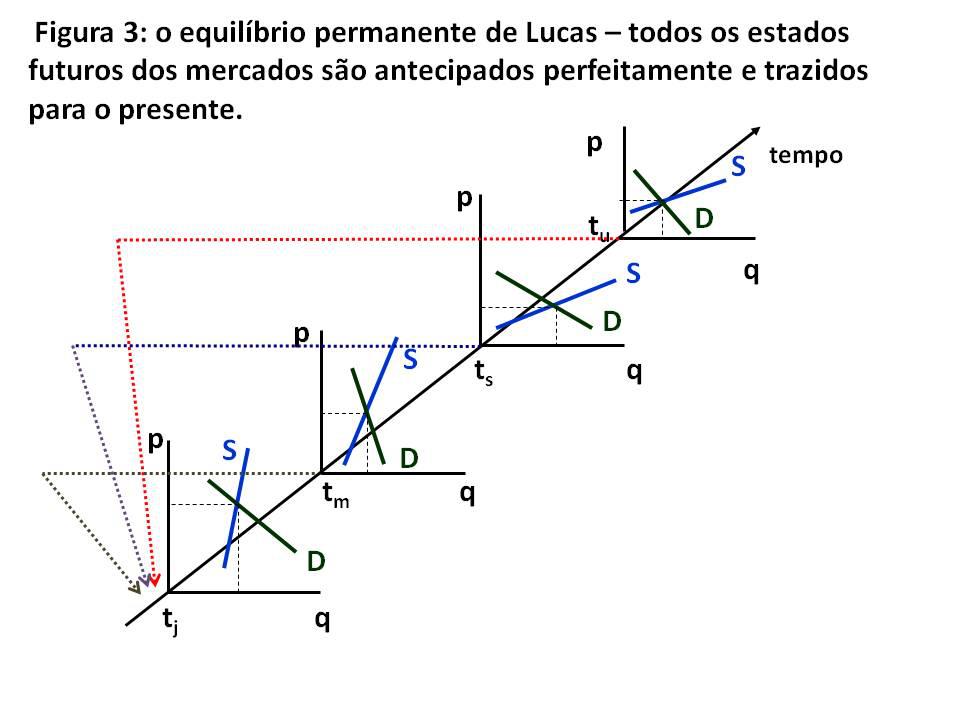

A figura 3 mostra como, sob a hipótese de expectativas racionais, o futuro é trazido imediatamente para o presente: tu, ts e tm, que são instantes de tempo no futuro, são trazidos para tj, que é o período atual. Assim, todas as decisões podem ser tomadas agora, sem necessidade de esperar pelo futuro. Pode-se, por exemplo, resolver comprar hoje um imóvel, porque você já sabe com certeza que seu valor em, digamos, quinze anos, será fantástico. É evidente que modelos desse tipo podem ser elegantes sob o ponto de vista matemático e estatístico, mas, em termos de explicar o mundo real, são uma brincadeira de faz-de-conta.

Para Lucas, a hipótese de expectativas racionais se aplica a todos os campos da teoria econômica. Sob condições de incerteza genuína, nmhum participante do mercado tem uma base para a formação de probabilidades subjetivas, Mas, sob tais condições, nenhum economista tem qualquer sustentação para a aplicação de qualquer argumento econômico. Em todas as outras condições, o raciocínio econômico é aplicável e as expectativas são consideradas como racionais. Sendo assim, as hipóteses seriam capazes de incorporar tanto os preços reais como as expectativas de preços, em perfeita igualdade.

Para Lachmann, naturalmente, essa visão está absolutamente equivocada.. Na ausência de incerteza genuína, a análise econômica reduz-se a um conjunto de exercícios de maximização de funções que estão mais para a engenharia do que para a economia. O processo de mercado — contrariamente aos seus resultados finais sob a condição assumida de ausência de incerteza, ou seja, de expectativas racionais — está sempre se modificando com a passagem do tempo e, portanto, sempre existem incertezas genuínas. No mundo real, os participantes do mercado são obrigados a tomar decisões sem saberem quais dentre as probabilidades relevantes são verdadeiras e também sem conhecerem todo o espectro de resultados possíveis. Roger Garrison afirma que, se Lachmann tivesse que adotar a terminologia de Lucas, ele provavelmente diria que as expectativas, em seu próprio ponto de vista, são desprovidas de racionalidade (“arrational”).

Observemos que a noção de expectativas racionais não fornece uma base útil para a identificação de teorias alternativas que se baseiem em algum comportamento explícita ou implicitamente tido como irracional por parte dos agentes. Resultados teóricos que dependem de trabalhadores sistematicamente sobrestimando o seu salário real ou investidores sobrestimando seus ganhos perdem credibilidade, a não ser que tais erros sistemáticos possam ser explicados em termos de conhecimento e restrições enfrentadas pelos participantes do mercado. A visão crítica das expectativas racionais, para efeito de compará-las com as visões de Lachmann e a de Mises, Hayek e Kirzner não pretende discutir comportamentos irracionais desses vários tipos, mas sim enfatizar o aspecto de ausência de racionalidade (“arrationality”) exigidos pela hipótese de incerteza genuína, que é fundamental para o subjetivismo da Escola Austríaca.

Lachmann é completamente cético sobre a existência de efetivas tendências equilibrantes, ao passo que Lucas toma como certos os resultados finais dessas tendências. Em suas construções teóricas, mesmo as voltadas para explicar os ciclos econômicos, ele admite que preços e quantidades sempre estão em equilíbrio. Dessa forma, Lucas não deixa qualquer possibilidade para a ausência de coordenação intertemporal, que é justamente o que, na formulação austríaca, o que caracteriza os ciclos. Para irmos além, em Lucas e nos novos clássicos não há qualquer possibilidade de ausência de coordenação de qualquer espécie..

Lucas não deixa claro se os “modelos de equilíbrio dos ciclos de negócios” (“equilibrium models of business cycles”)consideram os ciclos econômicos como sendo um “problema” em algum sentido. Mas o fato de Lucas tratar os ciclos como um fenômeno de equilíbrio constitui mais um motivo para localizá-lo no polo oposto ao de Lachmann. Para este, quando o passar do tempo é levado em conta, as tendências de equilíbrio são postas em xeque, enquanto para Lucas nem mesmo o decorrer do tempo atravessando um ciclo completo e até mesmo além deste nos obriga a relaxarmos o pressuposto de equilíbrio. Entre o caleidoscópio de Lachman e a economia do faz-de-conta das expectativas racionais há visões intermediárias sobre as perspectivas de possibilidade de se alcançar a coordenação intertemporal. As visões de Mises, Hayek e Kirzner são bastante interessantes, exatamente por causa da importância que esses autores — bem como a maioria dos austríacos — devotam ao problema da coordenação intertemporal.

________________________________________________________

Referências bibliográficas

Garrison, R., From Lachmann to Lucas: on Institutions, Expectations and Equilibrating Tendencies, in: Israel M. Kirzner, ed., Subjectivism, Intelligibility and Economic Understanding: Essays in Honor of Ludwig M. Lachmann on his Eightieth Birthday, New York: New York University Press; London: Macmillan and Co., 1986, pp. 87-101.

Hayek, F. A., in: Reflections on the Pure Theory of Money,” Econometrica, vol. 33 (August), 1931, p. 277]

Hayek, F. A., Prices and Production, 2nd ed. (New York: Augustus M. Kelley, [1935] 1967

Hayek, F. A., Profits, Interest, and Investment, edited by Friedrich A. Hayek (New York: Augustus M. Kelley, [1939] 1975)

Hayek, F.A., “The Use of Knowledge in Society”, in: “Individualism and Economic Order”, The University of Chicago Press, Chicago, 1948, págs. 77/91

Hayek, F.A. (ed), “Price Expectations, Monetary Disturbances, and Malinvestments,” in: Profits, Interest, and Investment, edited by Friedrich A. Hayek (New York: Augustus M. Kelley, [1939] 1975)].

Iorio, Ubiratan J., Ação, Tempo e Conhecimento: a Escola Austríaca de Economia, IMB, São Paulo, 2011, cap. 2

Kirzner, I., Perception, Opportunity and Cost — Studies in the Theory of Entrepreneurship, The University of Chicago Press, Chicago, 1979

Kirzner, I. (ed),Subjectivism, Intelligibility and Economic Understanding, NYU Press,New York, 1986

Lachmann, L.M., “The Market as an Economic Process”, Basil Blackwell, Nova York, 1986, pág. X.

Lachmann, L.M., “Austrian Economics in the Present Crisis of Economic Thought”, in: “Capital, Expectations and the Market Process”, Institute for Humane Studies, Menlo Park, 1977, pág.39.

Langlois, R.N., “Knowledge and Rationality in the Austrian School: an Analytical Survey”, Eastern Economic Journal, IX, nº 4, out./dez. de 1985.

Lavoie, Don (ed), Expectatios and the Meaning of Institutions — Essays in Economics by Ludwig Lachmann, Routedlege, London,1994

Lucas, Robert E.. & Sargent, Thomas J., (eds), Rational Expectatios and Econometric Practice, The University of Minnesota Press, Minneapolis, 1981

Kirzner, I., The Meaning of Market Process: Essays in the Development of Modern Austrian Economics (Routledge, 1991)

Menger, Carl, Princípios de Economia olítica, Coleção Os Economistas, Nova Cultural, 1988

Miller, Preston J., The Rational Expectations Revolution — Readings from the Front Line, MIT Press, Cambridge, 1994

Mises, L. von, “Notes and Recollections”, South Holland, Libertarian Press, 1978, págs. 36/37.

Mises, L., Ação Humana — Um Tratado de Economia, Instituto Liberal, 1990

Murrell, Peter, “Did the Theory of Market socialism Answer the Challenge of Ludwig von Mises? A Reinterpretation of the Socialist Controversy,” History of Political Economy, vol. 15, no. 1 (Winter), 1983, p. 95].

O’Driscoll, Gerald P. & Rizzo, Mario J., The Economics of Time and Ignorance, Basil Blackwell, Oxford, 1995

Sarjanovic, Ivo A., “El Mercado como Proceso: Dos Visiones Alternativas”, in: Libertas, nº 11, ano VI, outubro de 1989, ed. pela Eseade, Buenos Aires, pág. 172.

Shackle, George L. S., Business, Time and Tought, edited by Stephen F. Frowen, MacMillan, 1988

Shackle, G.L.S., “Epistémica y Economía”, Fondo de Cultura Economica, México, 1972.

__________________________________________________________

Por Ubiratan Jorge Iorio

Publicado originalmente em: https://encurtador.com.br/queWX