Um pouco sobre o outro pai da economia moderna e os efeitos desiguais da expansão monetária

Murray Rothbard chamou Richard Cantillon de “pai da economia moderna”. Embora esse título seja frequentemente dado a Adam Smith, Rothbard sugeriu que todas as coisas boas em Smith foram descobertas pela primeira vez por Cantillon ou outros economistas pré-smithianos e que praticamente todas as ideias originais de Smith eram “uma deterioração significativa do pensamento econômico”.

Uma das maiores percepções de Cantillon envolveu os efeitos desiguais da expansão monetária. O dinheiro novo entra na economia num determinado ponto – o primeiro gastador do dinheiro novo adquire bens no mercado, e esses vendedores podem agora usar o dinheiro para aumentar a sua procura de bens, e assim por diante. O dinheiro flui desde a sua origem, proporcionando benefícios reais às pessoas mais próximas do centro. À medida que o novo dinheiro é gasto, os preços sobem, o que significa que aqueles cujos rendimentos aumentam mais tarde nesta cadeia de gastos (ou nunca) são os “perdedores” neste processo.

No nosso mundo moderno, com moeda fiduciária e bancos centrais, o governo, os bancos e as instituições financeiras privilegiadas estão no centro. Aqueles que têm rendimentos fixos e aqueles que não têm ativos para vender aos que estão no início da cadeia de gastos estão na periferia. A impressão de dinheiro cria vencedores e perdedores, e a impressão perpétua de dinheiro cria grandes vencedores e grandes perdedores.

A ideia dos efeitos Cantillon é bastante intuitiva, mas será que aparece nos dados econômicos?

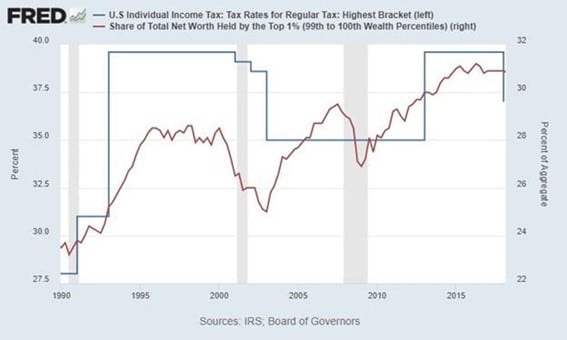

Começaremos com um gráfico que não mostra os efeitos Cantillon em ação. A esquerda adora atribuir a desigualdade econômica às reduções de impostos para os ricos, mas, como mostra o gráfico abaixo, não parece que as taxas de imposto mais elevadas tenham muito a ver com a desigualdade de riqueza. Se estivessem certos, esperaríamos que o grande aumento nas taxas de impostos de 1990 a 1993 estivesse associado a uma queda na participação do patrimônio líquido do 1% mais rico, e não ao aumento observado. E quando as taxas de imposto máximas caíram entre 2001 e 2003, houve uma ligeira diminuição na desigualdade de riqueza. A taxa máxima de imposto permaneceu a mesma durante uma década depois disso, enquanto a desigualdade de riqueza aumentava e diminuía. Se você apertar os olhos, há uma correlação quase positiva nessas séries, e não uma correlação negativa como a esquerda quer que acreditemos.

Figura 1: Os “cortes de impostos para os ricos” agravam a desigualdade?

Mas existem correlações estreitas nas medidas de expansão monetária e desigualdade econômica.

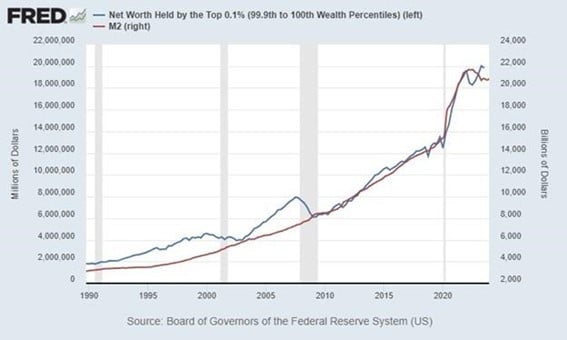

Esta primeira correlação mostra a medida de oferta monetária favorita do establishment, M2, em comparação com o patrimônio líquido detido pelos 0,1% mais ricos. A característica mais marcante deste gráfico é a ruptura estrutural em 2020. É como se Jerome Powell tivesse inserido a mangueira do dinheiro diretamente nos bolsos dos mais ricos entre os ricos.

Figura 2: Mais impressão de dinheiro, mais desigualdade

O próximo gráfico mostra a relação entre taxas de juros baixas e o coeficiente de Gini. Quando o Fed pretende estimular a economia, ele o faz visando uma fed funds rate mais baixa. O coeficiente de Gini é uma medida comum da desigualdade de rendimentos. É igual a zero se todos tiverem a mesma renda, e é igual a um se uma pessoa tiver toda a renda e todas as outras não tiverem nenhuma. Uma vez que números de Gini mais elevados significam mais desigualdade, inverti os dados das federal funds rates para que seja mais fácil ver se taxas de juro mais baixas resultam numa maior desigualdade de rendimentos.

Figura 3: Taxas de juros baixas deixaram o Gini sair da garrafa

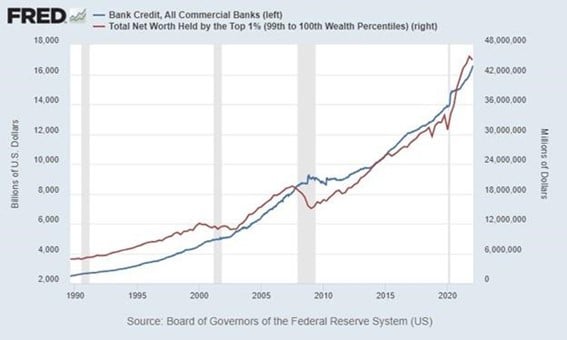

O nosso terceiro gráfico (Figura 4) relaciona o crédito bancário e o património líquido total dos 1% mais ricos. É importante lembrar que a expansão monetária não vem apenas do Federal Reserve. Os bancos podem expandir o crédito através de reservas bancárias fracionárias. É claro que o Fed permite e agrava esta situação, mas, de qualquer forma, o crédito bancário é outra forma de ver os efeitos Cantillon em ação.

Figura 4: Expansão do crédito e desigualdade de riqueza

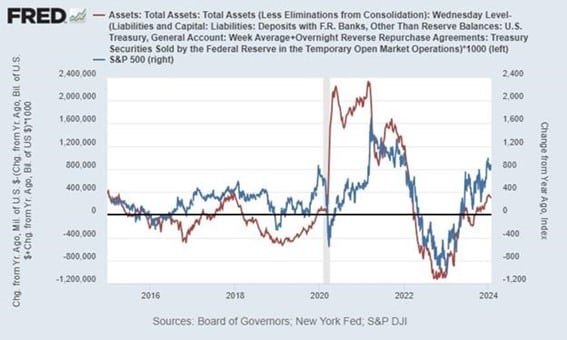

Este último gráfico é cortesia de Lyn Alden, autora do livro Broken Money. Ele inclui o Standard and Poor’s 500 e uma medida algo complexa das injeções totais de liquidez tanto do Fed como do Tesouro dos EUA. A razão pela qual isto mostra os efeitos Cantillon é porque normalmente os ricos são aqueles que investem no mercado de ações. Em 2022, 93% do capital do mercado de ações pertencia aos 10% mais ricos. Aqueles que vivem de salário em salário não podem se dar ao luxo de apostar o seu dinheiro no casino do mercado de ações do Fed.

Figura 5: O dinheiro do governo impulsiona o mercado de ações

É claro que há um “período de exceção” flagrante nesse último gráfico, desde meados de 2020 até o início de 2021. Foi quando tanto a política monetária como a fiscal foram como o Buzz Lightyear até o infinito e além, no pânico do Covid, enquanto o mercado de ações tropeçava atrás. No geral, porém, podemos ver que já não existem fundamentos do mercado de ações – apenas uma montanha-russa de injeção de liquidez.

Conclusão

A lógica do efeito Cantillon é incontestável. É claro que a impressão de dinheiro criará vencedores e perdedores. Caso contrário, o governo e os falsificadores comuns não teriam incentivo para operar as suas impressoras.

Os dados confirmam a visão de Cantillon da década de 1730. As medidas de impressão de dinheiro e de expansão do crédito bancário estão altamente correlacionadas com uma variedade de medidas de desigualdade econômica. Embora qualquer economia saudável apresente alguma desigualdade, é certo que colocar o governo no comando da oferta monetária a exacerbou.

_____________________________________________________________

Por Jonathan Newman

Publicado originalmente em: https://encurtador.com.br/uyES7