Os dados frios da economia e as acomodações do mercado acabaram por contar menos – o que é ruim para o setor produtivo, investidores e consumidores

Há mais meteorologia política que receituário econômico na elevação dos juros básicos, o que no final da tarde de quarta-feira (6) deu ao Brasil a quarta taxa nominal mais elevada do planeta, com 11,25% ao ano. Na parte simples da conta, não faria sentido um país que melhora aos poucos ter o terceiro juro real mais elevado, perto dos 8,1%. Por aqui há massa salarial em crescimento (alta de 3,3% no comparativo dos primeiros 8 meses do ano), renda média das famílias encorpada em 1,4% (de janeiro a agosto de 2024 em relação ao ano anterior), desemprego caindo para 6,4% no terceiro trimestre (perante o pico de 14,9% no auge da pandemia, no primeiro tri de 2021), consumo aquecido, inflação controlável (ainda que ultrapassando o topo de 4,50% da margem da meta), produto interno bruto (PIB) estimado de 2,3% para 3,2% e US$ 372 bilhões em reservas internacionais, maior patamar em cinco anos. Então o que ocorre?

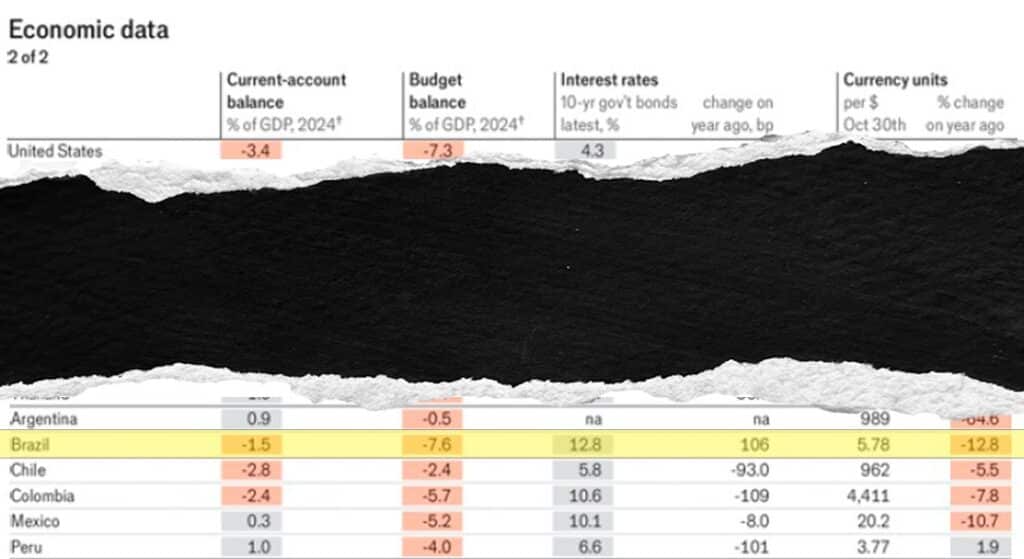

MONEY REPORT consultou economistas que criticam a decisão, mas não se apresentam como defensores da terra arrasada de um governo gastador. E há também quem ache inevitável esse preço amargo. Para quem foi contra, em primeiro lugar vale a comparação. Os maiores juros reais estão na Turquia (15,18%) e Rússia (12,19%). Porém, os turcos sofrem com uma inflação projetada de 48,20% e os russos pagam nominais 21% por estarem atolados em uma guerra indefinida que ameaça o mundo.

Para a economista e professora de MBA da Fundação Getúlio Vargas (FGV), Carla Beni, e o professor de economia brasileira da Faculdade de Administração e Economia da Universidade de São Paulo (USP), Paulo Feldmann, os cortes de gastos deveriam ter saído há mais tempo, como demonstração de boa intenção ao mercado financeiro, já que há pouca margem para manobra. Para André Perfeito, erros de avaliação foram cometidos pela Faria Lima e pelo governo, mas os juros altos agora sinalizariam controle futuro, desde que sejam freados se passarem a oferecer riscos à demanda.

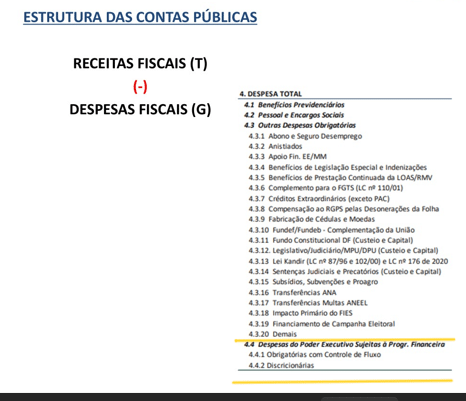

Beni considera que os resultados animadores que se acumularem podem ter atrasado a decisão do Comitê de Política Econômica (Copom) sobre a Selic, já que há impacto sobre a amortização dos juros da dívida pública, justo quando (quadros acima) a arrecadação subiu. “Esse ajuste que precisar sair é político”, diz. Ela lembra que apenas 7% do orçamento é passível de cortes. Desses, daria para brecar até 4%, o que daria no máximo perto de R$ 220 bilhões. Nada mau para um déficit público primário de R$ 28,3 bilhões em 2024, estimados pela ministra da Fazenda Simone Tebet, em setembro. O problema é cortar em pastas e programas, o que causará queixas e desarranjos entre aliados e, principalmente, eleitores. A popularidade do governo anda de lado, com 50,7% de aprovação e 45,8% de desaprovação, conforme pesquisa AtlasIntel desta quinta (7).

Só dá para cortar, ali o que dá uns 7%

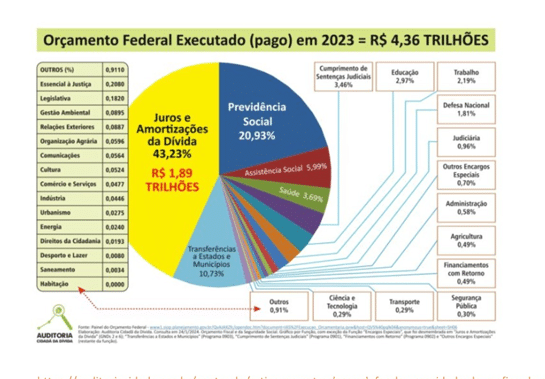

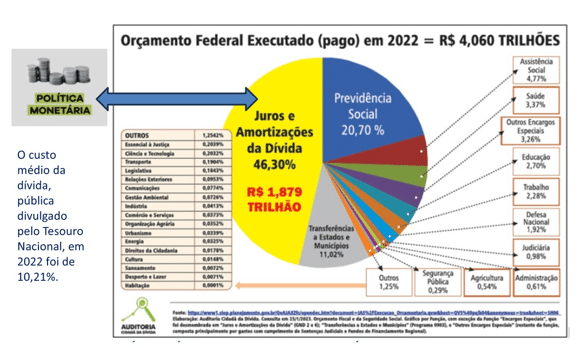

O problema é o serviço da dívida, que ganha força no curto prazo com o ritmo da Selic. Um levantamento da Auditoria Cidadã da Dívida (ACD) mostra que em 2023 os juros e amortizações consumiram 43,23% do orçamento executado, com R$ 1,89 trilhão. É um dinheirão. Beni lembra que em 2022 foi um pouco menos, R$ 1,79 tri, que perfizeram 46,30%. Ou seja, houve queda 3,07 pontos percentuais, em parte explicados pela acomodação dos R$ 145 bilhões de furo no teto de gastos pela PEC da Transição, em 2023, por causa dos gastos vindos desde a pandemia. Não fosse isso, ao final do mandato faltaria para compra merenda e emitir passaportes. Agora a situação poderia se repetir se a arrecadação não segurar.

Pareceria pouco, mas 40% da dívida está atrelada à Selic, estima a Comissão de Assuntos Econômicos (CAE) do Senado. Ou seja, o que for cortado de um lado será gasto do outro, já que cada elevação da Selic impacta nos gastos do governo, incluindo os dividendos de título públicos. “Isso é uma característica do Brasil. Parte da nossa dívida depende dos juros a curto prazo, a taxa que o Banco Central define. Isso gera uma contaminação”, alertou o secretário do Tesouro Nacional, Rogério Ceron, ainda em maio, quando o ciclo de queda dos juros estacionou.

Na The Economist

Esses problemas ganharam peso com o mercado financeiro errando muito as projeções de 2023 ao adotar um modelo ortodoxo, o que criou má vontade entre os petistas. Haveria mais de componente psicossocial que economia nas previsões sempre mais pessimistas do Boletim Focus, do BC. “Há muito país com mais inflação e tachas de juros mais baixas”, lembra Paulo Feldmann. “Aumentar a Selic é eficiente para conter a demanda, mas há outras variáveis a serem consideradas”, completa Carla Beni.

Quem explica parte delas é André Perfeito, que vê a elevação como indesejada, mas necessária. “O setor financeiro teve expectativas contracionistas com a economia, puxando uma migração para a renda fixa. O resultado foi um nó”, diz. Como o governo emitiu mais títulos, os preços caíram e os juros foram puxados ao caminho contrário.

Como o déficit nominal brasileiro é um dos mais elevados do mundo, batendo 7,6% do PIB. Subir os juros não alivia o problema no curto prazo, mas promete ajudar o setor produtivo no médio e longo. “É para pacificar a economia. O empresariado trabalha com juros mais longos e a Selic pode controlar a inflação, desde que não detone o consumo”, alerta Perfeito. Na busca desse equilíbrio delicado, a balança comercial está negativa justamente por causa do aquecimento. Importações de máquinas e equipamentos que estavam congeladas a espera de um momento melhor ocorreram, mas em um momento em que o dólar anda forte por causa da conjuntura global. É um quebra-cabeça.

Ainda assim, o Brasil foi o segundo país que mais recebeu fluxos de investimento estrangeiro direto (IED) nos primeiros seis meses do ano, atrás apenas dos Estados Unidos, divulgou na virada de outubro a Organização para a Cooperação e Desenvolvimento Econômico (OCDE). Foram US$ 802 bilhões no primeiro semestre.

Feldmann coloca objetividade na conclusão. “O governo deveria ser um pouco mais esperto. A Faria lima queria um alô, um tapinha nas costas”, diz. Em vez disso, Lula preferiu criticar Campos Neto, o presidente do BC, esquecendo de propósito que as decisões do Copom foram unânimes. Ou seja, tiveram a concordância de Gabriel Galípolo, o futuro presidente da instituição, e os demais três indicados pelo governo PT. “Não deveria ser tão doloroso”, lamenta Beni. “Faltou juízo para todo mundo”, completa Perfeito, lembrando que a reforma tributária, que deveria aliviar os impostos e beneficiar o setor produtivo, saiu dos holofotes justo quando deveria estar no centro das atenções.

Os maiores juros reais

- Turquia – 15,18%

- Rússia – 12,19%

- Brasil – 8,08%

- México – 6,50%

- Indonésia – 4,61%

As maiores taxas nominais

- Turquia – 50%

- Argentina – 35%

- Rússia – 21%

- Brasil – 11,25%

- México – 10,50%

O que MR publicou

- O corte de gastos deve dividir a esquerda

- Desvalorização de commodities derruba superávit comercial

- Copom eleva Selic para 11,25% ao ano, com alta de 0,5 ponto

- Pacote de corte de gastos deve ser anunciado

- Em semana de Copom, mercado projeta inflação além da meta e dólar em alta

- Brasileiros já pagaram R$ 3 trilhões em impostos

- Incerteza econômica recua e se mantém moderada

- Para Tebet, momento é de cortar gastos ineficientes

- Os argumentos de Haddad e Tebet para Lula cortar gastos

- BC eleva projeção do PIB de 2,3% para 3,2%