Entenda os motivos e possíveis consequências da drenagem das operações de recompra reversa pelo Fed

Após a massiva injeção de liquidez empreendida pelo Fed a partir da crise de 2008, a condução da política monetária precisou ser alterada. O antigo ambiente com reservas restritas passou a contar com amplas reservas, e a manipulação da taxa de juros de curto prazo (FFR – Federal Funds Rate) se tornou mais difícil. Dessa forma, para não perder o controle sobre a FFR, o Fed passou a utilizar as taxas administradas IOR e ON RRP rate para colocar a FFR no range desejado pelo FOMC (Federal Open Market Comittee).

Para drenar o volume de reservas em excesso das instituições que, por questões legais, não podiam receber juros sobre as reservas (IOR), as operações de recompra reversa (ON RRP) foram introduzidas. Assim, a ON RRP rate passou a funcionar como piso para a FFR, enquanto a IOR (taxa de juros sobre as reservas) como teto, formando uma espécie de corredor.

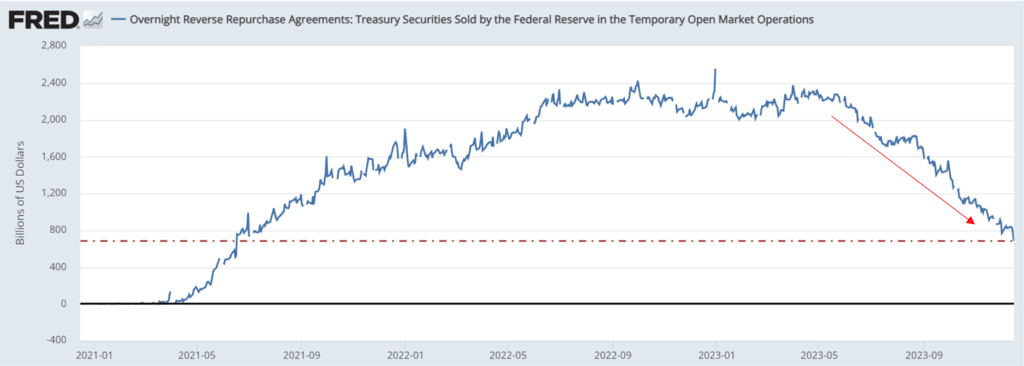

Nesse novo cenário, o volume diário de negociações de recompra reversa escalou de praticamente zero, em março de 2021, para algo em torno de US$ 2,2 trilhões, em junho de 2022, e se manteve nesse patamar por quase um ano. No entanto, a partir de maio de 2023, o volume começou a cair rapidamente, atingindo US$ 683 bilhões em 15/12/2023. Uma redução de US$ 1,5 trilhão no volume diário em apenas sete meses. Diante disso, levantamos a seguinte questão: quais os possíveis impactos para a economia global, caso o volume de operações de recompra reserva chegue a zero?

Gráfico 1 – Operações recompra reversa overnight

A recente política monetária contracionista do Fed

Após a escalada do índice de preços ao consumidor (CPI), que atingiu o maior nível desde a década de 1980, com um pico de 8,93% em junho de 2022 (muito distante da meta de 2% estabelecida), o Fed foi obrigado a mudar o rumo da política monetária.

A partir de março de 2022, o aperto foi iniciado, e, em julho de 2023, a FFR teve seu último aumento até então, ficando na faixa de 5,25% – 5,5%, maior taxa desde fevereiro de 2001. Diante do novo modus operandi da política monetária, o Fed também elevou as taxas administradas ON RRP rate e IOR para 5,30% e 5,40%, mantendo a FFR dentro desse corredor, em 5,33%.

Adicionalmente, após o balanço do Fed ter atingido a incrível e monstruosa marca de US$ 8,9 trilhões, em abril de 2022, o banco central americano iniciou o programa de aperto quantitativo (QT) em busca de retornar seu balanço a algum nível de “normalidade”. Assim, o Fed passou a vender títulos para reduzir seu balanço e enxugar a massiva liquidez injetada nos últimos 15 anos.

Ao adotar essas duas medidas contracionistas – elevar a taxa de juros e reduzir seu balanço – o objetivo do Fed é elevar o custo dos empréstimos para diminuir a liquidez nos mercados e desaquecer a economia, buscando o retorno do CPI para a meta de 2% estabelecida.

Não é difícil notar que o desafio do Fed é grande. Entre 2008 e 2022, o balanço do Fed cresceu de US$ 900 bilhões para US$ 8,9 trilhões, um aumento de 889%. Na mesma direção, o M2 cresceu de US$ 7,7 trilhões para US$ 21,7 trilhões no mesmo período, um aumento de 182%.

Após o Fed reverter a condução da política monetária de dinheiro fácil que manteve nos últimos 15 anos, os primeiros efeitos começaram a aparecer. De abril de 2022 a maio de 2023, o M2 caiu 6,3%, enquanto o Fed reduziu seu balanço em US$ 1,2 trilhão entre abril e dezembro de 2023.

Esse movimento contracionista não ocorreu sem efeitos colaterais. Em 2023, uma série de bancos foram à bancarrota nos EUA, como o Silicon Valley Bank, o Signature Bank, o Silvergate e o First Republic Bank. Bancos estrangeiros também foram afetados, como o Credit Suisse. E apesar de pouco noticiado, outros bancos também faliram, como Heartland Tri-State Bank e Citizens Bank, em julho e novembro de 2023, respectivamente. Esses casos figuram entre a segunda e terceira maior falência de bancos da história americana, somando um total de ativos de quase US$ 560 bilhões.

Pisando no freio do freio

De modo a evitar uma crise bancária possivelmente mais ampla nos EUA, o Fed e o governo americano rapidamente se manifestaram. O FDIC garantiu totalmente todos os depósitos, e o Fed anunciou um financiamento adicional às instituições depositárias elegíveis para ajudar a garantir que os bancos tenham a capacidade de satisfazer as necessidades de todos os seus depositantes. Além disso, para evitar que a situação se alastrasse, os reguladores globais, incluindo o Fed, o Banco do Canadá, o Banco da Inglaterra, o Banco do Japão, o Banco Central Europeu e o Banco Nacional Suíço, intervieram para fornecer liquidez extraordinária. E em meio a todos esses acontecimentos e intervenções do governo, o discurso reforçou que o sistema bancário dos EUA permanece resiliente e assenta numa base sólida.

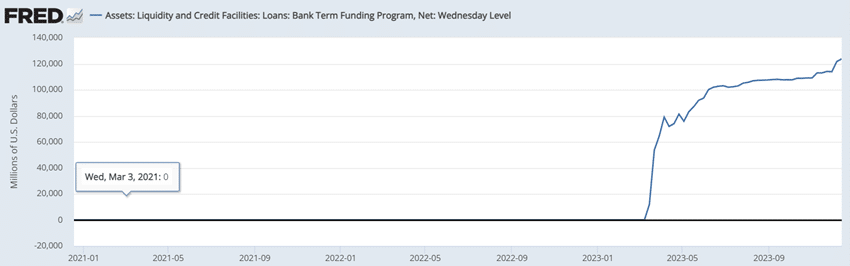

Assim, o Fed ampliou os mecanismos de liquidez para garantir que os “sólido” sistema bancário não tivesse mais problemas. Em março de 2023, mais de US$ 350 bilhões foram emprestados. Adicionalmente, o Fed criou um novo programa de financiamento bancário, o BTFP. Em dezembro de 2023, o volume de empréstimos superou US$ 121 bilhões.

Gráfico 2 – Programa de financiamento bancário – BTFP

Diante disso, o Fed está atuando de forma ambígua. Por um lado, elevou a taxa de juros e iniciou o aperto quantitativo. Por outro, injetou um volume de liquidez considerável na economia. A base monetária, que deveria estar diminuindo já que o Fed está adotando uma postura contracionista, aumentou em 2023.

A economia real

A economia americana tem experimentado dados aparentemente positivos, como têm repetido economistas do mainstream e figuras do governo. Porém, os efeitos da política de ampla liquidez do Fed, especialmente depois da crise do Covid, apontam que a economia americana não está bem.

O índice de preços ao consumidor, que atingiu o pico em junho de 2022, vem caindo desde então. Em meados de 2023, o CPI ensaiou uma aceleração e de fato chegou a 3,7% em agosto, mas segue dentro de um intervalo tido como aceitável pelo Fed. No entanto, a renda real média das famílias americanas segue tendência acentuada de queda desde 2019.

A taxa oficial de desemprego da economia americana, medida pelo Bureau of Labor Statistics, se mantém relativamente comportada, apesar de ter chegado a 3,9% em outubro passado, a maior taxa desde janeiro de 2022. Porém, uma análise mais detalhada dos dados sugere que o mercado de trabalho dos EUA não vai tão bem assim. Os cortes de vagas de emprego têm atingido máximas desde a pandemia, enquanto as estatísticas de pessoas com múltiplos empregos atingiram a máxima histórica.

O crescimento do PIB, por sua vez, tem sido noticiado como “impressionante”. Mas quando desagregamos a fórmula do PIB, percebemos que esse crescimento não é sustentável. O “impressionante” crescimento do PIB tem sido puxado pelo consumo das famílias e pelos gastos do governo – ambos sustentados por expansão da dívida.

Os possíveis impactos da política do Fed

Dado esse confuso cenário de uma economia “pujante”, “inflação” “retornando à meta”, “desemprego baixo” e um “sistema financeiro sólido”, voltamos à questão inicial. Considerando que o volume vem caindo em média US$ 9 bilhões por dia, de acordo com a tendência, é provável que as negociações de ON RRP zerem em cerca de três meses, ou seja, em torno de fevereiro/março de 2024. Se isso acontecer, quais os possíveis impactos para a economia global?

As instituições que, por motivos legais, não podem receber juros sobre reservas têm algumas opções para obter retorno com suas reservas em excesso: (1) emprestar no mercado de fundos monetários (MMF); (2) emprestar no mercado de REPO; (3) ON RRP e; (4) comprar títulos. Em geral, a opção 2 oferece um retorno maior. Entretanto, ao final do dia, o volume não emprestado no mercado de REPO passou a ser “estacionado” no Fed nas operações de ON RRP, rendendo uma taxa de juros com um risco virtualmente nulo (empréstimo para a própria autoridade monetária criadora de dólares).

Porém, a dívida pública americana aumentou aproximadamente US$ 900 bilhões em maio de 2023, e grande parte dessa dívida se deu pela emissão de títulos de curto prazo (T-Bills). Dessa forma, em maio de 2023, as taxas de juros dos títulos de quatro semanas superaram a taxa de juros da ON RRP e, nos meses seguintes, mantiveram-se orbitando a ON RRP rate, sugando parte do volume antes direcionado para essas operações overnight.

Gráfico 3 – ON RRP rate vs. Título do Tesouro americano com vencimento de 4 semanas

Dessa forma, na medida em que parte do volume monetário estacionado no Fed por meio das operações de recompra reversa migram para a compra de títulos, os dólares são transferidos para a conta geral do governo (TGA) mantida no Fed, a partir da qual faz todos os seus pagamentos. Sendo assim, na medida em que o governo gasta, os dólares entram na conta corrente da empresa/indivíduo que vendeu um bem/serviço para o governo, expandindo o M2. Coincidentemente, o M2 parou de cair e lateralizou a partir de maio de 2023, mesmo o período em que o volume de ON RRP começou a cair. Isso ocorre porque o dinheiro estacionado nas operações de recompra reversa representa um ativo de instituições como os fundos mútuos, por exemplo, e um passivo do Fed. Portanto, não compõe o M2. No entanto, na medida em que o governo gasta, o dinheiro é depositado em alguma conta corrente. Esse depósito é um passivo bancário, e compõe o M2.

Diante disso, podemos especular sobre alguns dos possíveis impactos na economia quando o volume de recompra reversa zerar.

Primeiro, na medida que mais recursos monetários migrem da ON RRP para os títulos, é possível que o M2 pare de lateralizar e comece a aumentar. Como resultado, podemos ver uma nova pressão altista sobre os preços, fazendo com que o CPI torne a subir. Tal movimento estará em sentido diametralmente oposto aos objetivos do Fed com sua política monetária contracionista. Adicionalmente, na medida em que a dívida americana aumente, os investidores exigirão retornos cada vez maiores para financiar um governo com uma dívida que já supera 120% do PIB. O que deixará o Fed em uma situação bastante delicada.

Para evitar a expansão do M2 e a perda do controle do CPI novamente, o Fed teria que elevar a taxa de juros ou, pelo menos, mantê-la alta por mais tempo. Adicionalmente, com o aumento dos retornos exigidos pelo mercado para financiar uma dívida em espiral de alta, a única forma de fazer com que as operações de ON RRP sejam novamente atrativas é elevar a ON RRP rate, ou seja, mais aperto na política monetária. Movimento bem diferente dos cortes da taxa de juros aguardados pelo mercado para 2024.

Com isso, quando o mercado tiver novamente suas expectativas frustradas, diante de um cenário de dívida elevada, taxa de juros e CPI pressionados para cima, abundância de títulos de dívida e menor volume de reservas monetárias na mão das instituições financeiras, é possível que um despertar coletivo finalmente aconteça. E esse despertar pode vir acompanhado de pânico e capitulação.

_____________________________________________

Por Bernardo Santana e Samuel Vaz-Curado

Publicado originalmente em: https://encurtador.com.br/amszR