A teoria da demanda macroeconômica deixou de ser dominante nos departamentos de economia, mas sobrevive na política

Embora o keynesianismo não seja mais um paradigma importante na economia acadêmica, ele vive em sua forma vulgar nos círculos governamentais porque os políticos gostam do conceito de gerenciamento de demanda. Convém-lhes para justificar os gastos e, portanto, qualquer sinal de recessão os ajuda a legitimar mais dívidas do governo. A desculpa keynesiana serve para racionalizar mais dívidas nos bons e nos maus momentos. Assim, a dívida nacional aumenta durante uma recessão, mas não cai quando a economia se expande.

Política de estímulo no Japão

O Japão oferece uma ilustração instrutiva de uma longa estagnação induzida pelo governo. Como consequência das políticas keynesianas, a economia japonesa ficou presa no marasmo econômico por mais de quarenta anos.

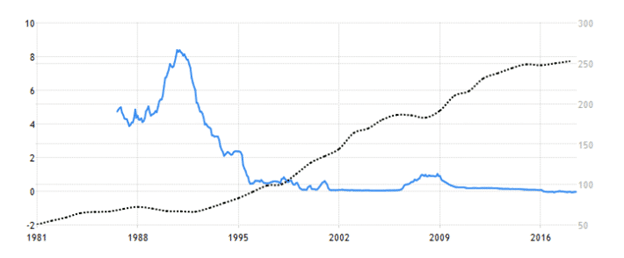

Desde a década de 1990, a dívida do governo japonês como porcentagem do produto interno bruto aumentou 200 pontos, para mais de 250% no final de 2017. Os dados mais recentes indicam que o taxa atingiu 260% em 2023. O banco central japonês colocou sua taxa básica perto de zero e, de 2016 a 2024, em -0,1% (ver figura 1).

No final de 2021, a inflação de preços começou a subir e atingiu 4,3% em janeiro de 2023. Embora tenha caído perto de 2% em janeiro de 2024, voltou a subir desde então e está se movendo para 3%. Diante desse desenvolvimento, o Banco do Japão não podia mais ignorar a necessidade de elevar sua taxa de juros. O primeiro aumento da taxa aconteceu em 19 de março de 2024 para 0,1% e o segundo aumento ocorreu em 31 de julho de 2024 para 0,25%.

Embora uma taxa de juros de 0,25% ao ano pareça muito pequena, isso significa um aumento maciço quando a linha de base anterior era zero ou negativa. Não é surpresa que tal movimento tenha um impacto mundial nos mercados financeiros. Afinal, a política japonesa de baixas taxas de juros foi a razão para o chamado yen-carry trade: pedir dinheiro barato emprestado no Japão e investir os fundos em mercados de ativos promissores em todo o mundo.

Desde que a crise econômica começou no início dos anos 1990, o Japão tem tentado escapar de sua situação econômica com o charlatanismo de uma política destinada a estimular a demanda agregada. Desde o início da recessão, o governo japonês tentou impulsionar a economia com uma série de programas de gastos pesados, enquanto o banco central japonês empurrou as taxas de juros para o território negativo. No entanto, apesar dessa perfeita formulação de políticas keynesianas, a economia não se recuperou. Como legado das políticas, a dívida do governo japonês cresceu para uma dimensão raramente alcançada fora dos tempos de guerra.

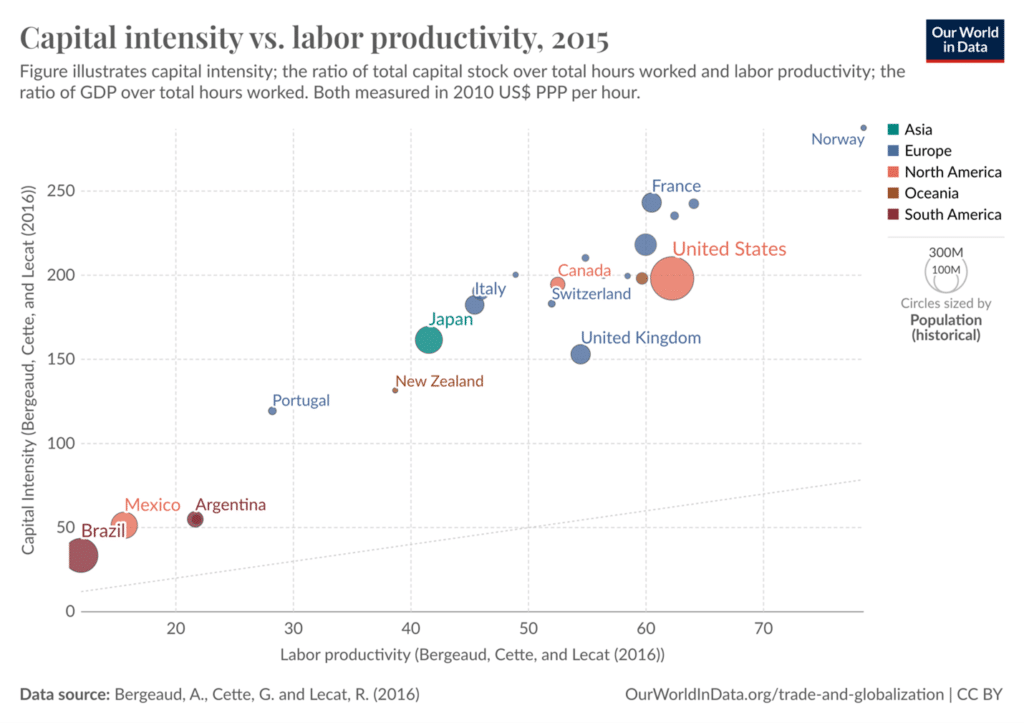

Apesar dessas doses pesadas de estímulos, o crescimento econômico permaneceu fraco. Os pacotes fiscais e os impulsos monetários não tiraram o Japão da recessão. Pior ainda, a economia sofre com a estagnação da produtividade. Os dados mostram que o Japão vem ficando drasticamente atrás dos outros grandes países industrializados em termos de intensidade de capital e produtividade do trabalho (figura 2).

O legado do keynesianismo que agora está aparecendo equivale a um vasto endividamento, que paralisou a atividade econômica privada. A poupança está em declínio, os temores de aumentos de impostos estão aumentando e o zelo pela inovação enfraqueceu.

Em vez de promover uma recuperação rápida por meio da liquidação, a política econômica japonesa promoveu distorções estruturais da economia. A política macroeconômica desde a década de 1990 desperdiçou grande parte da riqueza que o Japão acumulou nas décadas após a Segunda Guerra Mundial.

A armadilha keynesiana

Não só o Japão está preso na armadilha keynesiana. Desde 2008, os Estados Unidos e a Europa cometeram erros semelhantes. O Federal Reserve e o Banco Central Europeu cortaram as taxas de juros e os governos expandiram os gastos. No entanto, essas medidas não trouxeram uma recuperação econômica sólida. Apesar dos recentes números oficiais de forte crescimento econômico, os Estados Unidos ainda estão abaixo da trajetória entre a década de 1990 e a crise de 2008.

Como reagirão os Estados Unidos e os países da Europa quando confrontados com uma nova recessão? Eles seguirão o modelo japonês e aumentarão os gastos públicos para o nível japonês? Eles expandirão ainda mais a base monetária e reduzirão a taxa de juros para zero ou abaixo? Os Estados Unidos e os países europeus se juntarão ao Japão na produção de uma recessão de décadas?

Embora o mercado de ações ainda não tenha reagido nos Estados Unidos com tanta veemência quanto no Japão, os sinais apontam para uma tempestade que se aproxima.

Os custos de tais políticas econômicas são enormes, embora em grande parte ocultos. A dívida pública torna-se um obstáculo crescente para a economia. Com o tempo, a taxa de avanço da produtividade vacila, como já aconteceu com os Estados Unidos e os países europeus nas últimas duas décadas. Empurrar a taxa de juros para zero cria má alocação econômica e distorce a distribuição de renda e riqueza.

Conclusão

A teoria da demanda macroeconômica formulada por John Maynard Keynes não é mais o paradigma dominante nos departamentos de economia, mas vive como um keynesianismo vulgar no nível político. Lá, ainda é difundida a crença de que a economia precisa de uma política ativa de estabilização e que estímulos monetários e fiscais são necessários para alcançar um alto crescimento econômico, pleno emprego e um nível de preços estável. Não são muito bem-vindas nesses círculos as vozes que afirmam que essa política econômica em si é a principal razão da inflação, desemprego e recessão.

_____________________________________________

Por Antony Mueller

Publicado originalmente em: https://encurtador.com.br/AjifJ